7 juillet 2020, 23:38 CEST

Or, en ce temps de post-crise sanitaire, c’est malheureusement le cas des entreprises françaises en difficulté – notamment les plus petites, les TPE-PME – bien souvent sous-capitalisées, au contraire de leurs consœurs allemandes du Mittelsstand. Il convient donc de réfléchir à d’autres formes de financement en capitaux propres.

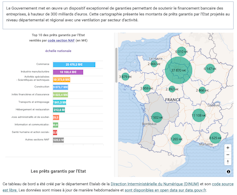

Le PGE, un financement à court terme

Selon un rapport de la Banque de France en 2019, les entreprises françaises sont plus endettées que leurs homologues italiennes, allemandes et espagnoles. Ainsi, la dette des sociétés françaises représentait 73,5 % du PIB du pays fin 2019 (63,7 % en Italie, 41,5 % en Allemagne, 61,1 % en Espagne). Selon les Échos, le risque lié à l’endettement estdavantage du côté des TPE-PME que des grands groupes.

Or, cette sous-capitalisation chronique des TPE/PME risque de poser problème pour le remboursement des prêts garantis par l’État. En cette période de crise, la faiblesse des capitaux propres des entreprises ayant bénéficié des PGE les expose en effet bien davantage aux risques de faillite.

Même si leur risque reste limité (entre 70 à 90 % du montant du prêt est garanti par l’État en fonction de la taille de l’entreprise),l’analyse du risque de crédit par les banques peut parfois les conduire à refuser le PGE à des entreprises en difficultés.

En sus, les banques suivent d’autres règles relatives au financement des investissements. Parmi celles-ci, la règle de « financer du long par du long » : ne pas financer un investissement à long terme par des financements à court terme.

Or, c’est précisément ce qui pose problème pour les PGE ; ils ne servent pas à financer un investissement à long terme mais plutôt à couvrir des besoins de liquidité à court terme suite à la mise à l’arrêt de l’économie.

Dans quelques mois, les entreprises fragiles qui ont bénéficié du PGE vont devoir reconstituer leurs stocks et financer leur besoin d’exploitation (BFR), ce qui va générer un problème de liquidité rendant plus difficile le remboursement des PGE.

Recapitaliser sans impact sur la gouvernance

Parmi les pistes évoquées par le groupe d’experts qui conseillent Bercy, figure le prêt participatif. Une proposition d’ailleurs reprise par le ministre lors de son interview sur France Inter.

Créé par la loi n°78-741 du 13 juillet 1978, il vise à renforcer les capitaux propres des entreprises sans céder de droits de vote. Il s’agit d’un emprunt subordonné de dernier rang dont la rémunération est composée d’une partie fixe et éventuellement d’une partie variable en fonction des performances opérationnelles de l’émetteur.

Classé en quasi-fonds propres, il améliore la structure financière. Les sommes versées en rémunération des prêts participatifs sont fiscalement déductibles pour la société émettrice. Il a servi de support aux prêts de l’État en faveur des entreprises en difficulté lors de la crise financière de 2008.

Le succès des titres subordonnés et des obligations convertibles

À la suite d’un projet de recherche lancé par l’Autorité des Normes Comptables (ANC) en 2017, plusieurs étudesacadémiques sur « la distinction entre les dettes et les capitaux propres » ont détaillé les titres intermédiaires, ou hybrides, qui permettent également aux entreprises de renforcer leurs fonds propres.

S’ils offrent un rendement souvent plus élevé que des dettes classiques, ces titres hybrides offrent également l’avantage d’une déductibilité fiscale des intérêts et évitent la dilution des actionnaires.

Les titres subordonnés (TS) permettent par exemple, en cas de faillite de l’émetteur, de ne pas rendre son remboursement prioritaire pour ses détenteurs. Ils offrent ainsi l’opportunité aux émetteurs de renforcer leurs fonds propres en étant mieux protégés que lors d’une émission de titres en capital.

L’obligation convertible (OC) est un titre qui peut être converti contre un nombre d’actions fixe ou variable à l’initiative de l’investisseur ou de l’émetteur pendant une période déterminée et à certaines conditions.

Parmi les sociétés émettant des TS, on peut citer Accor, Air France-KLM, Arkéma, Casino, EDF, Engie, Danone, etc. Parmi celles émettant des obligations convertibles (OC), on peut trouver Cap Gemini, IIiad, Korian, Michelin, Orpéa, Safran, Valéo, Vallourec, etc.

53 % des sociétés membres de l’indice SBF 120 utilisent de tels instruments.

Face aux prochaines semaines qui devraient déboucher sur des difficultés en série en termes de liquidité, le prêt participatif et les titres hybrides pourraient donc être adoptés de plus en plus largement.

Une autre solution serait de s’engager sans attendre dans une démarche de levée de fonds, c’est-à-dire faire appel au capital-investissement. Un secteur qui « sera au rendez-vous pour être un des fers de lance de la reprise économique », avait notamment promis Dominique Gaillard, président de France Invest, avant que la crise sanitaire ne survienne